Autorom blogu je Tomáš Maga: Financiám sa venujem roky viac ako na plný úväzok, aby som dokázal skutočne pomáhať svojim klientom, nielen s nimi uzatvárať zmluvy.

Dátum napísania: 08.04.2021

Posledná aktualizácia: 08.04.2021

Každý z nás potrebuje finančného poradcu

Každý z nás potrebuje žiť. V tomto štáte je to veľakrát o prežívaní. Riešite si svoje financie sami, alebo máte svojho finančného poradcu? Predstavíme Vám 3 fiktívne scénare, do ktorých sme zasadili tradičnú slovenskú rodinu. Volajme ich Novákovci. Na nich Vám ukážeme dôležitosť riešenia otázok finančných problémov, ktoré majú existenčný dopad na každého z nás.

Píše sa rok 2056 voľby na Slovensku vyhrala tretia Ficova generácia, Európska únia čuduj sa svete stále existuje, 3 svetová vojna neprišla, Kotlebova strana nevyhrala ani tieto voľby a diaľnica ktorá má spojiť Bratislavu a Košice sa má dostavať budúci rok. V roku 2022 nastala na trhu korekcia a všetci čo mali zainvestované v kryptomenách skrachovali. Ale nie o tom bude tento príbeh.

Tip: Pozrite si jednoduchý návod a sprievodcu ako investovať do ETF fondov.

Každý z nás potrebuje žiť. V tomto štáte je to veľakrát o prežívaní. Riešite si svoje financie sami, alebo máte svojho poradcu? Predstavíme Vám 3 fiktívne scénare, do ktorých sme zasadili tradičnú slovenskú rodinu. Volajme ich Novákovci. Na nich Vám ukážeme dôležitosť riešenia otázok finančných problémov, ktoré majú existenčný dopad na každého z nás.

Novákovci sa zosobášili v januári 2014. Plat pána Nováka je 650 eur v čistom a okrem toho chodí ešte na brigády kde si dokáže privyrobiť 150 eur mesačne. Rodina má nasporených 2000 eur. V roku 2015 sa im narodí syn a dajú mu meno Janko. Pani Nováková je na rodičovskej dovolenke. V roku 2018 sa im narodí dcéra, tej dajú meno Zuzka. Otec, týždeň po jej narodení vyhrá v lote 2000 eur. V roku 2021 sa pani Nováková zamestná na pošte. Jej príjem je 450 eur v čistom. Píše sa rok 2056, pán Novák má 69 rokov, jeho manželka o tri roky menej. Prežili spokojný život?

V roku 2014 im zavolá Tomáš Maga zo Sophistic Pro Finance na odporúčanie, ohľadom začatia spolupráce.

Scénar číslo 1

Pán Novák usúdil, že nepotrebuje svojho poradcu. Najbližšie 3 roky žije s manželkou v podnájme. V roku 2017 si chcú kúpiť 3-izbový byt. Zobrali si hypotéku a na dofinancovanie kúpy bytu čerpali spotrebný úver, našetrené nemali nič. Milá pani v banke ich ani nemusela dlho presviedčať. Hypotéka s nulovým úrokom na najbližších 5 rokov je predsa ‘najvýhodnejšia ponuka na trhu. Okrem toho si založia vkladné knižky so sporením, na sumu 150 eur za mesiac. Poistné v rámci úveru činí 30 eur mesačne. V roku 2018 vyhrajú v lote 2000 eur, tie si uložia na termínovaný vklad.

V roku 2021 si pán Novák kúpi auto v hodnote 12 000 eur. Dve tisícky vyberie z termínovaného účtu, zvyšok dofinancuje spotrebným úverom. V roku 2033 syn Janko nezvláda štúdium na vysokej škole, na ktorú už nemá peniaze ani on, ani jeho rodičia, preto ju ukončí a odíde za prácou do zahraničia. Sestra Zuzka má taktiež finančné problémy, odíde do zahraničia, s tým, že študovať začne neskôr. Píše sa rok 2047 a Novákovci splatili hypotéku. V roku 2056 sa dožívajú dôchodkového veku. Zisťujú, že za štátne sa nedá vyžiť, deti im nedokážu pomôcť a byt, ktorý väčšinu života splácali sú nútení založiť banke.

Scénar číslo 2

Pán Novák nejaví záujem o spoluprácu, ale mesiac na to mu kamarát odporučí svojho známeho. Známy im predloží niekoľko ponúk na hypotéku, z ktorých si môžu vybrať. Pán Novák sa rozhodne pre svoju banku, lebo je tam dlhé roky a je spokojný. Životné poistenie nechá na známeho. Ten im uzatvorí poistku, kde si šetria a majú aj určité krytie. 80 eur ide do krytia, 70 do sporenia. Nie je to najhoršie poistenie, ale nie je v ňom pripoistenie na invaliditu z choroby a na veľa rizík sú podpoistení, niektoré tam ani nemajú zahrnuté. Nehovoriac o tom že zmluva za 150 eur mesačne je pre nich záťaž.

Takisto im uzatvorí sporenie vo výške 150 eur, kde je však vstupný poplatok 2000 eur. Pán ‘poradca’ im odporučí uhradiť poplatok naraz z ich finančnej rezervy s tým, že je to ‘najvýhodnejšia ponuka’ a že sa im bude investovať 100% z vkladu. Okrem toho im ešte uzatvorí 2. pilier v spoločnosti, ktorá nemá indexové fondy, iba upravený akciový fond. Od tej doby ubehnú 2 roky, známy poradca ich presvedčí na ‘lepšie produkty’ argumentujúc tým, že trh sa zmenil a treba na tieto zmeny reagovať. Urobí im novú poistku s rovnakými parametrami. Rok na to sa ich známy prestáva venovať poradenstvu. Rodina pokračuje v produktoch, ktoré majú z minulosti. Časom zistila, že prvá poistná zmluva, ktorú im mal známy zrušiť, bola stále platná. Prišiel im nedoplatok, ktorý zaplatili vyhranými peniazmi z lota. Zmluvu vypovedali a zvyšné peniaze minuli na spotrebu.

V roku 2021 si Pán Novák chce zaobstarať auto, preto si vezme spotrebný úver vo výške 12 000 eur. Obidve deti dokončia vysoké školy, hypotéku splatia v roku 2047. Na dôchodku nie sú nútení zakladať byt, majú našetrené za predpokladu, že by pokračovali v sporení cez investičné životné poistenie a fondy s vysokými vstupnými poplatkami na začiatku. Životnosť takýchto zmlúv je však v priemere 5 rokov, je otázne či by klienti v sporení pokračovali, ak by videli hodnotu účtov v prvých rokoch sporenia, ale povedzme, že vytrvali.

Scénar číslo 3

Pán Novák chce spolupracovať. Hypotéku im odporučí pán Maga zobrať ihneď, aby nemuseli splácať drahý nájom. Vybaví im 90% financovanie a najvýhodnejší štátny príspevok. Zvyšok im dofinancuje stavebným sporením. Hneď im urobí rodinnú poistku do ktorej platia 60 € mesačne. Sprostredkuje im poistenie nehnuteľnosti, pripraví plán na predčasné splatenie hypotéky. Vybaví im II. a III. Pilier, klienti majú kvalitne zabezpečený príjem, majetok, zodpovednosť, nastaví im plán vďaka ktorému si vytvoria železnú rezervu, strednodobé aj dlhodobé rezervy pričom na začiatku sa operuje s rovnakými sumami ako v prvých dvoch príkladoch. Nezaťažuje ich vysokými vstupnými poplatkami na začiatku a peniaze sa im zhodnocujú 3 až 6% ročne. 2000 eur ktoré vyhrali v lote im odporučí zainvestovať.

Stará sa o nich každý rok, rok aj pol ich chodí navštevovať, vždy keď potrebujú jeho služby je k dispozícii. 5 rokov od kúpy bytu sa začnú rozprávať o dome, sen o ktorom sa spoločne rozprávali v minulosti, ale v danom čase bolo nereálne ho naplniť. Pani Nováková začína znova pracovať. Vezmú druhú hypotéku, kúpia rodinný dom, byt dajú do nájmu. Prvá hypotéka sa splatí o 8 rokov skôr, druhá o 16 rokov skôr. Deti idú na vysoké školy. Na dôchodku vlastnia dve nehnuteľnosti, byt naďalej prenajímajú. Do dôchodku išli o 7 rokov skôr ako ich rovesníci, cestujú a užívajú si jeseň života, vďaka tomu že mali šťastie na šikovného poradcu a vďaka sebe, že si nechali poradiť. Potomkom zanechali dve nehnuteľnosti.

Dopad jednotlivých scenárov

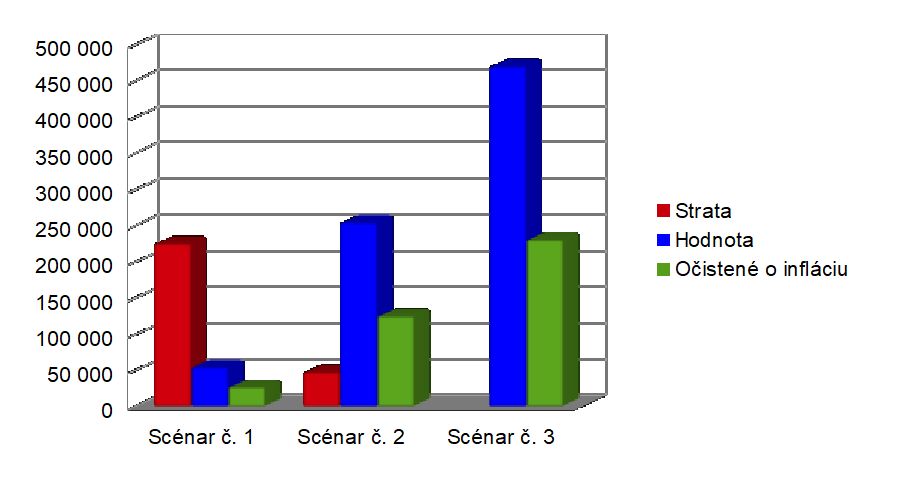

Na jednoduchých grafoch a obrázkoch Vám znázorníme dopad jednotlivých scénarov:

Čo musela dať do zálohy rodina z 1. scenára, okrem toho, že stratila 225 535 eur?

Čo musela dať do zálohy rodina z 1. scenára, okrem toho, že stratila 225 535 eur?

V 2. scenári mala rodina na účte 254 930 eur a užívali si svoj byt.

Čo získala rodina z 3. scenára, okrem toho, že hodnota na ich účte bola 471 186 eur?

Záver

Tento príbeh je len fikcia, nakoľko nikto z nás nevie zaručiť čo bude v budúcnosti. Do majetku sa počítala hodnota druhých pilierov, hodnota nasporených peňazí, rozdiel bol aj v tom či rodina žila v drahom nájme, alebo splácala vlastné, a veľký rozdiel spôsobila aj preplatenosť na úveroch. V treťom scenári maklér s klientami aktívne spolupracoval a tým že im pomohol ušetriť na splátkach, splatiť úvery predčasne tak klienti mohli sporiť väčšie čiastky. Keby sme porovnávali len sporenie 150 eur mesačne na obdobie 30 rokov tak v prvom scenári v ktorom klient sporil cez banku, by mal klient sotva polovicu z vloženej sumy, no v treťom scenári skoro trojnásobok hodnoty z prvého scenára. Keby som do príbehu vložil aj náhodné udalosti, napríklad požiar, alebo dlhodobá PN celkový príbeh by to otočilo o 100% a tam by to bolo už o kvalite nastavenia jednotlivých zmlúv ale o tom možno nabudúce.

V každom prípade robiť finančné rozhodnutia na vlastnú päsť a neradiť sa s odborníkom, znamená v dnešnej dobe pre každého človeka garantovanú finančnú stratu, ak neveríte porovnajte si graf číslo 1. s grafom číslo 3. Problém je však, že mnohí predajcovia sa tvária ako odborníci, ale ich odbornosť je žiaľ mizerná. Samozrejme netočí sa všetko len okolo financií, ale ich nedostatok dnes spôsobuje väčšinu zdravotných a rodinných problémov v mnohých rodinách. Preto nerobte finančné rozhodnutia na vlastnú päsť, ale poraďte sa s profesionálom.